RESIDENTES FISCALES EN BALEARES

SITUACIÓN PARA LAS DECLARACIONES DE 2023 Y 2024

En las presentes notas nos centraremos en la repercusión de ambos Impuestos para los contribuyentes residentes fiscales en la comunidad autónoma de Illes Balears.

PARA EL EJERCICIO 2023 (declaraciones a presentar en junio de 2024)

Impuesto sobre el Patrimonio

Se aplica la misma normativa de 2022, es decir (en resumen) los residentes fiscales en Baleares, aplican un mínimo exento de tributación de 700.000 €, aparte de los 300.000 € de vivienda habitual y demás exenciones concretas aplicables (acciones y participaciones en sociedades con actividad económica, bienes afectos a actividades empresariales, etc.). La base imponible que supere ese mínimo exento más exenciones deberá tributar por este impuesto.

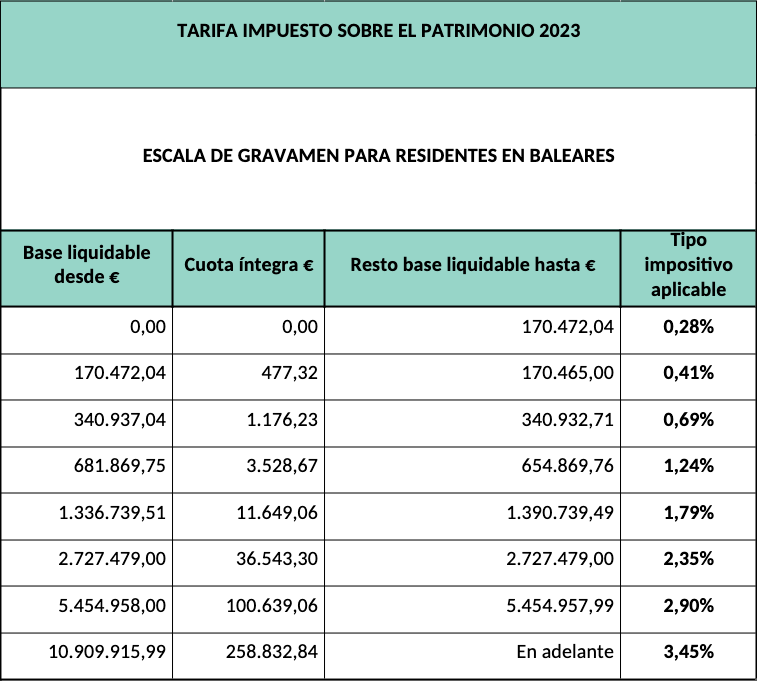

La tarifa aplicable para 2023 es la siguiente:

Es decir, por el valor del Patrimonio que exceda de 700.000 € más el resto de exenciones, se aplicará la tarifa indicada anteriormente.

La declaración deberá presentarse de forma telemática, y la recaudación e inspección es de la Comunidad Autónoma.

Impuesto (temporal) de Solidaridad de las Grandes Fortunas

Este impuesto, de carácter estatal, se aprobó mediante la Ley 38/2022, de 27 de diciembre, aplicable para los ejercicios 2022 y 2023.

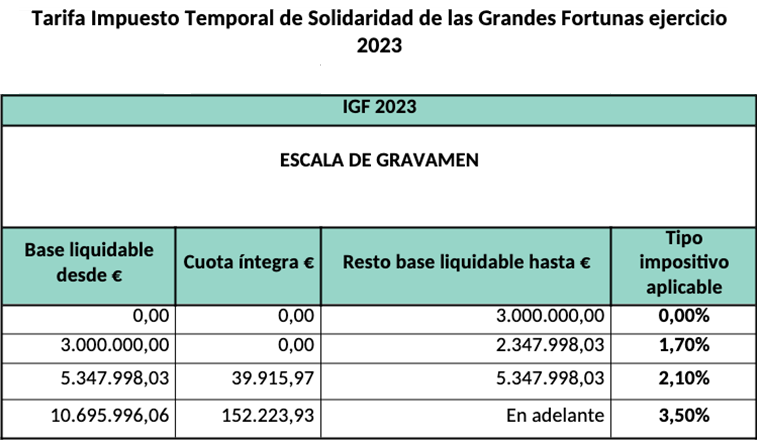

El mínimo exento es también de 700.000 €. Sobre el exceso del valor de patrimonio que supere este mínimo exento de 700.000 €, y hasta 3.000.000 €, el impuesto a pagar es cero. Lo que exceda, en consecuencia, de 3.700.000 € deberá pagar ISGF y la tarifa aplicable para 2023 es:

La cuota satisfecha de IP se deduce de la cuota a pagar por el ISGF.

En la práctica y teniendo en cuenta que la tarifa del IP en Baleares superará la del ISGF no hay cuota a pagar en 2023 por este último impuesto.

Nota común a ambos Impuestos

La suma de las cuotas íntegras de IP, ISGF e IRPF no puede exceder del 60% de la base imponible total del IRPF, con un mínimo tributable de IP e ISGF del 20% de la cuota.

PARA EL EJERCICIO 2024 (declaraciones a presentar en junio de 2025)

Impuesto sobre el Patrimonio

La Ley 12/2023, de 29 de diciembre, de presupuestos generales de la Comunidad Autónoma de Illes Balears para el año 2024, ha ampliado el mínimo exento de 700.000 € a 3.000.000 €. Se mantienen el resto de exenciones. La base imponible que supere ese mínimo exento de 3.000.000 € más exenciones deberá tributar por este impuesto.

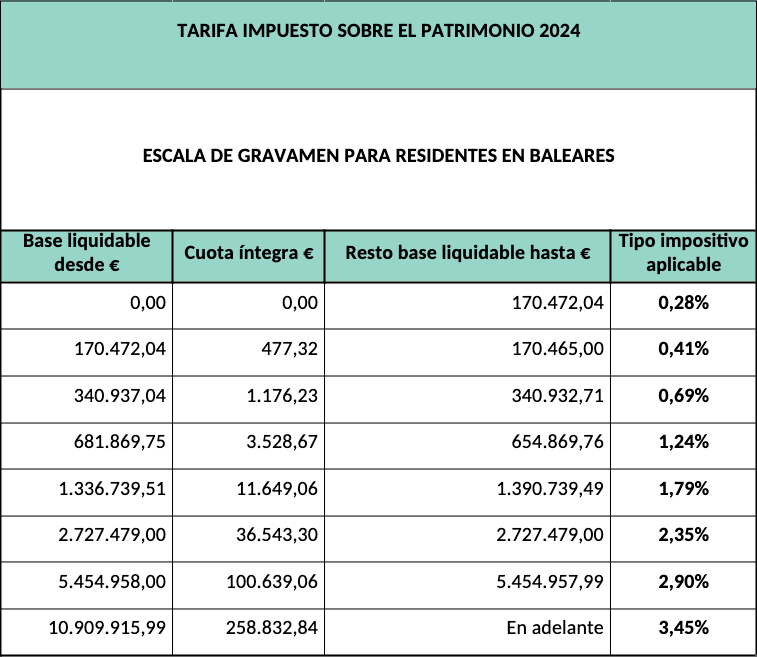

La tarifa aplicable para 2024 es la misma que para 2023:

Es decir, por el valor del Patrimonio que exceda de 3.000.000 € más el resto de exenciones, se aplicará la tarifa indicada anteriormente. La consecuencia de ello es que muchos patrimonios dejarán de estar gravados en 2024.

La declaración deberá presentarse de forma telemática, y la recaudación e inspección es de la Comunidad Autónoma.

Impuesto (“temporal”) de Solidaridad de las Grandes Fortunas

Este impuesto, de carácter estatal, que como hemos indicado anteriormente, se aprobó de forma temporal para los ejercicios 2022 y 2023, ha sido prorrogado sine die en virtud del Real Decreto-Ley 8/2023, de 27 de diciembre, en tanto no se produzca la revisión de la tributación patrimonial en el contexto de la reforma del sistema de financiación autonómica.

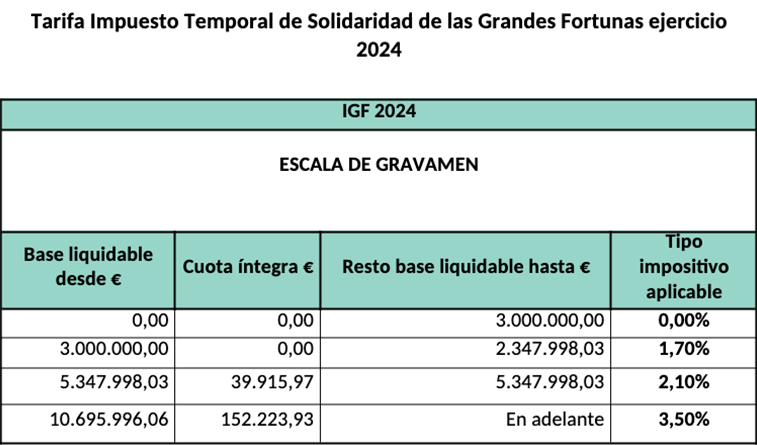

El mínimo exento es de 700.000 €. Sobre el exceso del valor de patrimonio que supere este mínimo exento de 700.000 €, y hasta 3.000.000 €, el impuesto a pagar es cero. Lo que exceda, en consecuencia, de 3.700.000 € deberá pagar ISGF y la tarifa aplicable para 2024 la misma que en 2023:

La cuota satisfecha de IP se deduce de la cuota a pagar por el ISGF.

En la práctica y teniendo en cuenta que la tarifa del IP en Baleares superará la del ISGF no hay cuota a pagar en 2024 por este último impuesto.

Nota común a ambos Impuestos

La suma de las cuotas íntegras de IP, ISGF e IRPF no puede exceder del 60% de la base imponible total del IRPF, con un mínimo tributable de IP e ISGF del 20% de la cuota.