Child theme index:BONIFICACIÓN PARA FAMILIAS NUMEROSAS EN EL IMPUESTO SOBRE BIENES INMUEBLES

Apreciado cliente:

Les recordamos que existe una bonificación aplicable en el Impuesto sobre Bienes Inmuebles para familias numerosas, la cual puede minorar considerablemente la cuota íntegra de su recibo. A continuación le detallamos la operativa de la citada bonificación conforme a lo aprobado por el departamento tributario del Ayuntamiento de Palma en la Ordenanza Fiscal Reguladora del Impuesto sobre Bienes Inmuebles:

Quién puede aplicarlo:

- Los sujetos pasivos del Impuesto sobre bienes Inmuebles que tengan la condición de titulares de familia numerosa.

- La bonificación se aplicará sobre el bien inmueble que constituye el domicilio habitual de la familia.

Requisitos a cumplir:

- El domicilio habitual debe ser de uso residencial y deben estar empadronados todos los miembros de la familia a 1 de enero, excepto en los casos de nulidad, separación o divorcio, donde solo se exigirá que esté incluido en el título de familia numerosa el cónyuge que por declaración judicial firme tenga atribuido el uso del domicilio familiar.

- El título de familia numerosa debe estar vigente el 1 de enero del ejercicio en el cual se solicita la bonificación.

- No se puede solicitar si se tienen deudas en periodo ejecutivo.

- Se concede una bonificación por inmueble y título de familia numerosa.

Cómo solicitar la bonificación:

- La bonificación se concede a petición de la persona interesada.

- La solicitud se efectuará entre el 1 de enero y el 31 de marzo del año en el cual se solicita la aplicación de la bonificación, y deberá acompañarse de una copia compulsada del título de familia numerosa de cada uno de los miembros de la familia e identificación del inmueble que constituye el domicilio habitual mediante referencia catastral.

- Una vez concedida, la bonificación se prorrogará automáticamente, sin necesidad de solicitarla cada año, siempre que se mantengan los requisitos para su aplicación.

- En caso de modificación del domicilio, sí será necesaria la presentación de una nueva solicitud.

Cuantía de la bonificación:

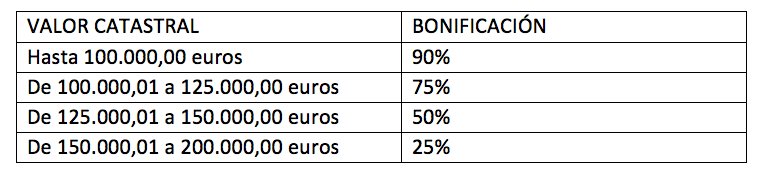

- El porcentaje de bonificación se calcula en función del valor catastral del inmueble:

- No disfrutarán de bonificación los inmuebles con valor catastral superior a 200.000,00 euros.

Por todo ello, si desea que nuestro despacho se encargue de los trámites para la solicitud de la citada bonificación, pónganse en contacto con nosotros.

Para cualquier cuestión al respecto, rogamos contacten con nuestro despacho, al tel.971.21.46.16.

Cordialmente,

Fdo. Irma RIERA

A TENER EN CUENTA EN ENEROCON MOTIVO DEL FIN DEL EJERCICIO 2021

EN EL I.V.A:

- No olvide aplicar la regla de PRORRATA y revisar si procede la regularización de bienes de inversión. Ello puede ser de aplicación cuando en un mismo ejercicio se han realizado operaciones sujetas y no exentas y, al mismo tiempo, operaciones sujetas y exentas.

- Revise si el saldo de la declaración correspondiente al último periodo del año (4T o 12M) es a su favor, en cuyo caso puede solicitar la DEVOLUCION de dicho saldo. No hacerlo durante varios ejercicios consecutivos puede suponer perder el derecho a la devolución del mismo. Si opta por solicitar la devolución, la misma puede ser comprobada por la AEAT, pudiendo aplicar sanciones en caso de que la misma se estime improcedente.

RETENCIONES:

- Es conveniente obtener los certificados acreditativos de las retenciones soportadas durante el ejercicio (de rendimientos del trabajo, de intereses y dividendos, de arrendamiento de inmuebles, etc.).

EN EL I.S.:

- Recuerde documentar convenientemente las operaciones vinculadas realizadas durante el ejercicio.

CUESTIONES ESTADISTICAS:

- Recuerde que los residentes que lleven a cabo transacciones económicas con el exterior (actos, negocios y operaciones que supongan – o de cuyo cumplimiento puedan derivarse – cobros, pagos y/o transferencias exteriores, así como variaciones en cuentas o posiciones financieras deudoras o acreedoras) o mantengan activos o pasivos en el exterior estarán sometidos a la obligación de presentar la Declaración de Transacciones con el Exterior al Banco de España (ETE), facilitando a los órganos competentes los datos que se les requieran, en la forma, periodicidad y por el importe que este determine, para los fines de seguimiento administrativo, fiscal y estadístico.El plazo para su presentación es hasta el 20 de enero de 2022, si los importes de las transacciones durante el ejercicio 2021, o los saldos de los activos y pasivos el 31 de diciembre del año anterior, resultan inferiores a 100 millones de euros. No obstante, cuando el importe no supere el millón de euros la declaración solo se enviará al Banco de España a requerimiento expreso de este, en un plazo máximo de dos meses a contar desde la fecha de solicitud.

- Los titulares de inversión española en el exterior en entidades que cotizan en bolsa o mercados organizados deberán presentar durante el mes de Enero de 2022 el modelo D-6, siempre que los valores estén depositados o bajo custodia de una entidad domiciliada en el extranjero a 31 de diciembre del 2021.En el modelo D-6 se declaran tanto los depósitos en entidades cotizadas en el extranjero, como las operaciones (flujos). Se deberá presentar una declaración de flujos por cada inversión o liquidación que se haga en sociedades no residentes en las que el inversor tenga una participación mínima del 10% del capital o forme parte del órgano de administración, o cuando la inversión será superior a 1.502.530,26 euros.

CON MOTIVO DEL INICIO DEL EJERCICIO 2022

EN EL I.V.A:

- Si durante el ejercicio anterior su volumen de operaciones alcanzó el importe de 6.010.121,04 €, en el presente ejercicio tendrá la consideración de Gran Empresa. Ello debe ser comunicado a la AEAT y dispone de plazo hasta el 20 de febrero.

EN EL I.S.:

- Si su volumen de operaciones en el ejercicio anterior ha sido inferior a 6.010.121,04 €, puede optar por calcular los pagos fraccionados en base a las cuotas satisfechas en los ejercicios anteriores o en base al resultado del propio ejercicio. Suele ser recomendable optar por esta última alternativa en el caso de que en 2021 se hayan producido resultados excepcionales o atípicos que no se espera se repitan en 2022. El plazo para cambiar de alternativa finaliza el próximo 28 de Febrero.

RETENCIONES:

- Compruebe que dispone de la comunicación de la situación personal y familiar de sus trabajadores para poder calcular correctamente las retenciones aplicables.

- Si va a iniciar una actividad profesional en el ejercicio, o lo ha hecho durante los dos años anteriores, el tipo de retención que le han de aplicar es del 7%.

- Si contrata como empresario o profesional a personas físicas que realicen actividades acogidas al método de estimación objetiva (“módulos”), recuerde practicar una retención del 1%.

- Recuerde que los certificados expedidos por la AEAT para exonerar de retención a las rentas provenientes del arrendamiento de inmuebles tienen vigencia únicamente para el año natural en el que se expiden.

EN EL I.A.E.:

- Revise las actividades que desarrolla y ajuste según corresponda con las consiguientes altas y/o bajas en este impuesto.

- Aquellas entidades que figuran de alta en el epígrafe 684 “servicio de hospedaje en hoteles”, deberán comunicar antes del 31 de enero de 2022 si el establecimiento permanecerá abierto menos de 8 meses en el ejercicio 2022, con el fin de aplicar la reducción del 30% sobre la cuota superficie.

EN EL I.B.I.:

- Si ha de llevar a cabo una promoción inmobiliaria, recuerde que existe una bonificación en este impuesto entre el 50% y el 90% de la cuota íntegra, siempre que así se solicite por los interesados antes del inicio de las obras.

- Algunos municipios regulan una bonificación de hasta el 90% de la cuota para las viviendas de familias numerosas. Si está interesado en ello, consúltenos para que verifiquemos su caso.

OTRAS CUESTIONES QUE SIEMPRE CONVIENE RECORDAR

EN EL I.V.A.:

- En los pagos anticipados en operaciones sujetas y no exentas del IVA, el impuesto se devenga en el momento en que se percibe dicho anticipo.

DERIVACIÓN DE RESPONSABILIDAD:

- Cuando subcontrate, recuerde la necesidad de obtener el certificado que exonera de la responsabilidad subsidiaria frente a las deudas de sus subcontratistas frente a la AEAT. Dicho certificado hay que obtenerlo antes del pago de la primera factura y tiene una validez de 12 meses.

CUESTIONES MERCANTILES:

- Recuerde que en una Sociedad Limitada el establecimiento o la modificación de cualquier clase de relaciones de prestación de servicios o de obra entre la sociedad y sus administradores requiere acuerdo de la Junta General.

Apreciado cliente,

El pasado 29 de diciembre de 2021, se publicó la Ley 22/2021, de 28 de diciembre, de Presupuestos Generales del Estado para el año 2022, que establece diversas modificaciones en la normativa tributaria aplicables en el ámbito nacional.

Asimismo, el pasado 30 de diciembre de 2021, se publicó la Ley 5/2021, de 28 de diciembre, de presupuestos generales de la comunidad autónoma de las Islas Baleares para el año 2022, que establece diversas modificaciones en la normativa tributaria aplicables al ámbito balear.

A continuación, les ofrecemos un resumen de las medidas tributarias más destacadas incluidas en ambas normativas.

Cordialmente,

Irma Riera

MEDIDAS TRIBUTARIAS DE AMBITO NACIONAL APLICABLES EN EL EJERCICIO 2022

IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FISICAS

- Se reduce el límite general de reducción aplicable en la base imponible por aportaciones y contribuciones a sistemas de previsión social, que pasa de los 2.000 € anuales a 1.500 € anuales.No obstante, se incrementa dicho límite desde los 8.000 € anuales actuales hasta los 8.500 € siempre que tal incremento provenga de contribuciones empresariales, o también de aportaciones del trabajador al mismo instrumento de previsión social con la condición de que estas aportaciones sean iguales o inferiores a la respectiva contribución empresarial.

- Se prorrogan para el año 2022 los límites vigentes que delimitan la aplicación del método de estimación objetiva, fijados en:

-

- 250.000 € para el volumen de rendimientos íntegros en el año inmediato anterior para el conjunto de las actividades agrícolas, ganaderas y forestales;

- 250.000 € para el volumen de rendimientos íntegros en el año inmediato anterior para el conjunto de las actividades económicas, excepto las agrícolas, ganaderas y forestales;

- 125.000 € para el volumen de los rendimientos íntegros del año inmediato anterior que corresponda a operaciones por las que estén obligados a expedir factura cuando el destinatario sea un empresario o profesional que actúe como tal;

- 250.000 € para el volumen de las compras en bienes y servicios, excluidas las adquisiciones de inmovilizado, en el ejercicio anterior supere esta cantidad.

IMPUESTO SOBRE SOCIEDADES

- Se establece una tributación mínima del 15% que afecta a los siguientes contribuyentes:

-

- Aquellos cuyo importe neto de la cifra de negocios sea al menos de 20 millones de euros durante los 12 meses anteriores a la fecha en que se inicie el periodo impositivo.

-

- Aquellos que tributen en el Régimen especial de consolidación fiscal, con independencia de su importe neto de la cifra de negocios.

La base sobre la que debe aplicarse el tipo del 15% para determinar la tributación mínima de un ejercicio es la Base Imponible minorada o incrementada según corresponda por la Reserva de Nivelación, y minorada por la Reserva para Inversiones en Canarias (RIC).

- Para las sociedades que disfruten del Régimen especial de entidades dedicadas al arrendamiento de vivienda, la bonificación de la parte de la cuota íntegra que corresponda a las rentas derivadas del arrendamiento de viviendas se reduce del 85% actual a un 40%.

IMPUESTO SOBRE LA RENTA DE NO RESIDENTES

- Las rentas obtenidas mediante establecimiento permanente se verán sujetas a la tributación mínima establecida en el Impuesto sobre Sociedades.

IMPUESTO SOBRE EL VALOR AÑADIDO

- Se prorrogan para el año 2022 los límites vigentes que delimitan la aplicación del método del Régimen simplificado y del Régimen especial de la agricultura, ganadería y pesca.

INTERÉS LEGAL DEL DINERO

- El interés legal del dinero en 2022 queda establecido en el 3%.

- El interés legal de demora en 2022 queda establecido en el 3,75%.

INDICADOR PÚBLICO DE RENTAS DE EFECTOS MÚLTIPLES (IPREM)

- El IPREM diario queda fijado en 19,30 €.

- El IPREM mensual queda fijado en 579,02 €.

- El IPREM anual queda fijado en 6.948,24 €.

MEDIDAS TRIBUTARIAS DE AMBITO AUTONOMICO APLICABLES EN EL EJERCICIO 2022

IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURIDICOS DOCUMENTADOS

- Se eleva desde el 11% actual al 11,5% el tipo impositivo aplicable por este impuesto en las transmisiones de inmuebles al tramo de valor que supere el millón de euros.

Apreciado cliente:

Como ya le informamos en nuestra circular número 16/2021, el pasado 10 de julio se publicó en el BOE nº 164 la Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal. Tal como les anunciamos, iremos enviando circulares desarrollando con más detalle las modificaciones introducidas en los diferentes Impuestos. En la presente desarrollamos las siguientes modificaciones adoptadas en la Ley General Tributaria.

- Obligaciones e infracciones tributarias en relación a los programas informáticos de contabilidad.

- Obligación de información en Monedas Virtuales.

Atentamente,

Irma Riera

- OBLIGACIONES E INFRACCIONES TRIBUTARIAS EN RELACIÓN A LOS PROGRAMAS INFORMÁTICOS DE CONTABILIDAD

Se modifica el artículo 29 de la LGT por el cual se añade una nueva obligación, por la cual se obliga a los productores, comercializadores y usuarios que los sistemas y programas informáticos o electrónicos que soporten los procesos contables, de facturación o de gestión de quienes desarrollen actividades económicas, garanticen la integridad, conservación, accesibilidad, legibilidad, trazabilidad e inalterabilidad de los registros.

Paralelamente, se instaura una nueva infracción tributaria por: fabricación, producción, comercialización y tenencia de sistemas informáticos que no cumplan las especificaciones exigidas por la normativa aplicable.

Se entiende que no cumplen con las exigencias de la normativa aplicable cuando concurra cualquiera de las siguientes circunstancias:

- Permitan llevar contabilidades distintas referidas a una misma actividad y ejercicio económico, que dificulten el conocimiento de la verdadera situación del obligado tributario.

- Permitan no reflejar, total o parcialmente, la anotación de transacciones realizadas.

- Permitan registrar transacciones distintas a las anotaciones realizadas.

- Permitan alterar transacciones ya registradas incumpliendo la normativa aplicable.

- No cumplan con las especificaciones técnicas que garanticen la integridad, conservación, accesibilidad, legibilidad, trazabilidad e inalterabilidad de los registros, así como su legibilidad por parte de los órganos competentes de la Administración Tributaria.

- No se certifiquen, estando obligado a ello por disposición reglamentaria, los sistemas fabricados, producidos o comercializados.

Las infracciones previstas se califican como graves y conllevarán las siguientes sanciones:

- Para los supuestos de fabricación, producción y comercialización: Multa pecuniaria fija de 150.000 euros, por cada ejercicio económico en el que se hayan producido ventas y por cada tipo distinto de sistema o programa informático o electrónico que sea objeto de la infracción.

- Para los supuestos de tenencia: Multa pecuniaria fija de 50.000 euros por cada ejercicio, cuando se trate de la infracción por la tenencia de sistemas o programas informáticos o electrónicos que no estén debidamente certificados.

Para el caso en que una persona o entidad haya sido sancionada por el supuesto de fabricación, producción y comercialización; no podrá ser sancionada también por el supuesto de tenencia.

- OBLIGACIÓN DE INFORMACIÓN EN MONEDAS VIRTUALES

Se modifica la disposición adicional decimoctava de la LGT, la cual regula la obligación de información sobre bienes y derechos situados en el extranjero.

A la obligación de informar sobre las cuentas bancarias, títulos o valores representativos de capital social y bienes inmuebles en el extranjero; se añade la obligación de informar sobre las monedas virtuales situadas en el extranjero de las que se sea titular, o respecto de las cuales se tenga la condición de beneficiario o autorizado o de alguna otra forma se ostente poder de disposición, custodiadas por personas o entidades que proporcionan servicios para salvaguardar claves criptográficas privadas en nombre de terceros, para mantener, almacenar y transferir monedas virtuales.

Paralelamente se regula la sanción correspondiente a la infracción de la obligación de información:

- Para los casos en que se tendría que haber incluido algún dato en la declaración o hubieran sido aportados de forma incompleta: la sanción consistirá en multa pecuniaria fija de 5.000 euros por cada dato o conjunto de datos referidos a cada moneda virtual individualmente considerada según su clase, con un mínimo de 10.000 euros.

- Para los casos en que la declaración haya sido presentada fuera de plazo sin requerimiento previo de la Administración Tributaria: la sanción será de 100 euros por cada dato o conjunto de datos referidos a cada moneda virtual individualmente considerada según su clase, con un mínimo de 1.500 euros.

Apreciado cliente:

Como ya le informamos en nuestra circular número 16/2021, el pasado 10 de julio se publicó en el BOE nº 164 la Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal. Tal como les anunciamos, iremos enviando circulares desarrollando con más detalle las modificaciones introducidas en los diferentes Impuestos. En la presente desarrollamos las modificaciones adoptadas en los siguientes temas:

- Amnistía Fiscal.

- Listado de Morosos.

- Representación de personas o entidades no residentes.

- Terminación del procedimiento iniciado mediante declaración en los tributos que se liquiden por las importaciones de bienes.

- Infracciones tributarias en la Declaración Sumaria de entrada en territorio aduanero.

- AMNISTÍA FISCAL

Se modifica el artículo 3 de la LGT y se prohíbe el establecimiento de cualquier instrumento extraordinario de regularización fiscal [amnistía fiscal] que pueda suponer una minoración de la deuda tributaria devengada de acuerdo con la normativa vigente.

- LISTADO DE MOROSOS

El artículo 95 bis de la LGT regula la publicidad de situaciones de incumplimiento relevante de las obligaciones tributarias, mediante el cual se regula que la Administración Tributaria acordará la publicación periódica de listados comprensivos de deudores a la Hacienda Pública, incluidos los que tengan la condición de deudores al haber sido declarados responsables solidarios, por deudas o sanciones tributarias cuando concurran las siguientes circunstancias:

- Que el importe total de las deudas y sanciones tributarias pendientes de ingreso, incluidas en su caso las que se hubieran exigido tras la declaración de responsabilidad solidaria, supere el importe de 600.000 euros.

- Que dichas deudas o sanciones tributarias no hubiesen sido pagadas transcurrido el plazo original de ingreso en periodo voluntario.

En consecuencia se incorporan una serie de novedades:

- En primer lugar, se disminuye de 1.000.000 a 600.000 euros el importe cuya superación conlleva la inclusión en la lista de deudores a la Hacienda Pública.

- En segundo lugar, se incluye expresamente en el listado de deudores a la Hacienda Pública, junto a los deudores principales, a los responsables solidarios, una vez se haya notificado el acuerdo de declaración de responsabilidad y, en su caso, el acuerdo de exigencia de pago.

- Finalmente, se añade que en el caso de que los deudores paguen la totalidad de la cantidad adeudada antes de la finalización del plazo para formular alegaciones (10 días desde la notificación), no se incluirán en los listados comprensivos de deudores a la Hacienda Pública por deudas o sanciones tributarias.

- REPRESENTACIÓN DE PERSONAS O ENTIDADES NO RESIDENTES

Solamente será necesaria la designación de representante de personas o entidades no residentes cuando lo prevea expresamente la normativa tributaria, a diferencia de antes, que se debía designar siempre que se operase mediante establecimiento permanente o cuando lo requería la Administración tributaria por cuestiones de cuantía o actividad.

Además se elimina el requisito de que el representante deba tener necesariamente domicilio en territorio español.

- TERMINACIÓN DEL PROCEDIMIENTO INICIADO MEDIANTE DECLARACIÓN EN LOS TRIBUTOS QUE SE LIQUIDEN POR LAS IMPORTACIONES DE BIENES

Se añade una nueva causa de terminación del procedimiento de gestión iniciado mediante declaración, respecto de aquellos tributos que se liquidan por las importaciones de bienes:

- El procedimiento iniciado mediante declaración presentada por el obligado tributario terminará por el inicio de un procedimiento de comprobación limitada o de inspección que incluya el objeto del procedimiento iniciado mediante declaración o algún elemento de dicho objeto.

- INFRACCIONES TRIBUTARIAS EN LA DECLARACIÓN SUMARIA DE ENTRADA EN TERRITORIO ADUANERO

El Reglamento (UE) n.º 952/2013 del Parlamento Europeo y del Consejo, de 9 de octubre de 2013, por el que se regula el Código aduanero de la Unión, en el cual se establece que las mercancías introducidas en el territorio aduanero de la Unión deberán ser objeto de una declaración sumaria de entrada.

Para dicha declaración sumaria de entrada se introducen dos modificaciones:

Infracción tributaria por no presentar en plazo sin que se produzca perjuicio económico:

- Se eleva de 100 a 600 euros la sanción mínima cuando se produzca la falta de presentación en plazo de la referida declaración sumaria de entrada.

Infracción tributaria por presentar incorrectamente sin que se produzca perjuicio económico:

- Se eleva de 100 a 600 euros la sanción mínima cuando se produzca la presentación incompleta, inexacta o con datos falsos de la referida declaración sumaria de entrada.

- Si las declaraciones y documentos relacionados con las formalidades aduaneras se presentan por medios distintos a los electrónicos, informáticos y telemáticos cuando exista obligación de hacerlo por dichos medios, la sanción consistirá en multa pecuniaria fija de 250 euros.

Apreciado cliente:

Como ya le informamos en nuestra circular número 16/2021, el pasado 10 de julio se publicó en el BOE nº 164 la Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal. Tal como les anunciamos, iremos enviando circulares desarrollando con más detalle las modificaciones introducidas en los diferentes Impuestos. En la presente desarrollamos las siguientes modificaciones adoptadas en la Ley General Tributaria:

- Recargos por la presentación de declaraciones fuera de plazo sin requerimiento previo de la Administración.

- Sanciones.

- Intereses de demora.

- Recaudación en periodo ejecutivo.

Por presentación de declaraciones fuera de plazo

Atentamente,

Irma Riera

1. RECARGOS POR DECLARACIÓN EXTEMPORÁNEA SIN REQUERIMIENTO PREVIO

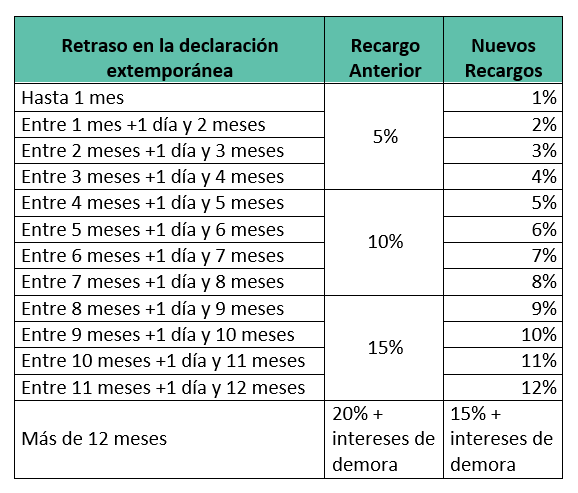

Con la reforma de la Ley 11/2021, se minoran los porcentajes de recargo, estableciendo un sistema de recargos crecientes por declaración extemporánea sin requerimiento previo:

Cabe destacar, que serán de aplicación a los recargos exigidos con anterioridad a la entrada en vigor de la Ley 11/2021, siempre que resulte más favorable al obligado tributario y el recargo no haya adquirido firmeza.

Además, se añade una excepción en la cual no se exigirán los recargos. Para los casos en que el obligado tributario regularice voluntariamente, unos hechos o circunstancias idénticos a los regularizados por la Administración en otros ejercicios tributarios, mediante la presentación de una declaración o autoliquidación correspondiente a otros períodos del mismo concepto impositivo, no se exigirán los recargos. Siempre y cuando se den las siguientes condiciones:

- Que la declaración o autoliquidación se presente en el plazo de seis meses a contar desde el día siguiente a aquél en que la liquidación se notifique o se entienda notificada.

- Que se produzca el completo reconocimiento y pago de las cantidades resultantes de la declaración o autoliquidación.

- Que no se presente solicitud de rectificación de la declaración o autoliquidación, ni se interponga recurso o reclamación contra la liquidación dictada por la Administración.

- Que de la regularización efectuada por la Administración no derive la imposición de una sanción.

Para las declaraciones aduaneras, no será de aplicación lo previsto en el artículo 27 de la LGT, debido a que resultan incompatibles con el Reglamento UE nº 952/2013, por el que se establece el Código Aduanero de la Unión, el cual ya fija la fórmula de cálculo de los intereses de demora.

2. SANCIONES

Reducción de las sanciones

Se modifica el artículo 188 de la LGT que regula la reducción de las sanciones, incrementando así las reducciones de las sanciones:

- Se eleva la reducción de las sanciones derivadas de las actas con acuerdo del 50% al 65%.

- Se mantiene la reducción por conformidad al 30%.

- Se eleva la reducción de la sanción, que pasa del 25% al 40%, cuando se dé el pronto pago: Es decir, si se es notificado entre los días 1 y 15 del mes, que se pague antes del día 20 del mes posterior. Si se es notificado entre el los días 16 y el 31 del mes, que se pague antes del día 5 del segundo mes posterior.

Iniciación del procedimiento sancionador en materia tributaria

Se modifica el artículo 209 de la LGT, por el cual se amplia de 3 a 6 meses el plazo del que dispone la Administración para iniciar el procedimiento sancionador desde que se hubiese notificado o se entendiese notificada la correspondiente liquidación o resolución.

3. INTERESES DE DEMORA

En los supuestos en los que la Administración tributaria puede exigir intereses de demora al obligado tributario:

Se modifica el artículo 26 de la LGT, por el cual, para el caso en que el obligado tributario haya obtenido una devolución improcedente, no se exigirán intereses de demora cuando éste voluntariamente regularice su situación tributaria sin requerimiento previo.

En los supuestos en los que el obligado tributario puede exigir intereses de demora a la Administración:

Tanto para las devoluciones derivadas de la normativa de cada tributo, como para las devoluciones de ingresos indebidos, se añade que, para el cómputo del plazo no se computarán las dilaciones no imputables a la Administración.

Además, se añade que, en el caso de devoluciones acordadas en un procedimiento de inspección, para el cálculo de los intereses de demora no se computarán los días en que estuvo suspendido el procedimiento por petición expresa del obligado tributario, ni los correspondientes a la extensión del plazo a petición del obligado tributario, para aportar documentación.

4. RECAUDACIÓN EN PERIODO EJECUTIVO

Se modifica el artículo 161.2 de la LGT de Recaudación en periodo objetivo.

La presentación de una solicitud de aplazamiento, fraccionamiento o compensación en período voluntario, sigue impidiendo el inicio del período ejecutivo durante la tramitación de dichos expedientes.

Sin embargo, las solicitudes a las que se refiere el párrafo anterior así como las solicitudes de suspensión y pago en especie no impedirán el inicio del periodo ejecutivo cuando anteriormente se hubiera denegado, respecto de la misma deuda tributaria, otra solicitud previa de aplazamiento, fraccionamiento, compensación, suspensión o pago en especie en periodo voluntario habiéndose abierto otro plazo de ingreso sin que se hubiera producido el mismo.

Es decir que la reiteración de presentación de solicitudes con el único fin de mantener suspendido el periodo ejecutivo, no suspenderá el inicio del mismo.

PLUSVALÍA MUNICIPAL: APROBADO EL RD-LEY 25/2021 POR EL SE ADAPTA LA LEY REGULADORA DE LAS HACIENDAS LOCALESApreciado cliente,

Como sabrá, ayer 9 de noviembre de 2021, se publicó en el Boletín Oficial del Estado el Real Decreto-ley 25/2021 por el que se adapta la Ley Reguladora de las Haciendas Locales a la reciente jurisprudencia del Tribunal Constitucional respecto a la declaración de inconstitucionalidad de la determinación de la Base Imponible del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVNTU), comúnmente denominado PLUSVALÍA MUNICIPAL.

El pasado 26 de octubre, el Tribunal Constitucional declaró que, para la determinación de la Base Imponible del IIVNTU, no se podía establecer un método objetivo que implicase en todo caso la existencia de un aumento en el valor de los terrenos, con independencia de que hubiese existido realmente ese incremento o no. Todo ello, fundamento en base a que dicho método atentaba contra el principio de capacidad económica por el cual debe estar regido nuestro sistema tributario.

En virtud de lo anterior, el Consejo de Ministros aprobó el lunes 8 de noviembre un Real Decreto adaptando el método de determinación de la Base Imponible del IIVNTU a las exigencias del Tribunal Constitucional. Por ello, se exponen a continuación las modificaciones que comportan la aprobación de dicho Real Decreto:

DETERMINACIÓN DE LA BASE IMPONIBLE:

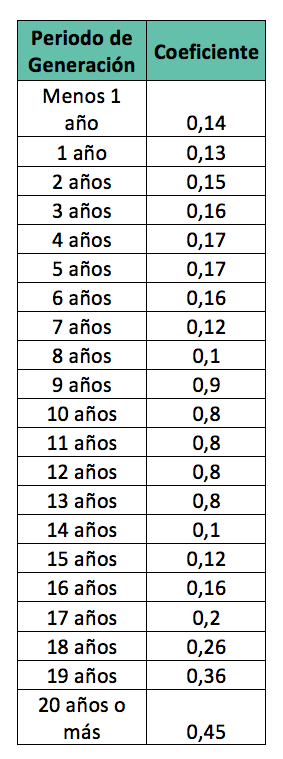

La Base Imponible del impuesto será el resultado de multiplicar el valor catastral del suelo en el momento del devengo por los coeficientes que aprueben los Ayuntamientos, que en ningún caso podrán exceder de los que se indican a continuación en función del número de años transcurridos desde la adquisición del inmueble:

Estos coeficientes se podrán actualizar anualmente en función de la evolución del mercado inmobiliario, mediante, por ejemplo, en la Ley de Presupuestos Generales del Estado.

Los Ayuntamientos podrán reducir hasta un 15% los valores catastrales del suelo en función de su grado de actualización, con el fin de que garantizar que el tributo se adapte a la realidad inmobiliaria de cada municipio.

OPCIÓN DEL SISTEMA DE ESTIMACIÓN DIRECTA:

Se crea la opción para el contribuyente de tributar en función de la plusvalía real obtenida en el momento de la transmisión de un inmueble. Ésta se determina por la diferencia entre el valor de transmisión del suelo y el de adquisición. Si se demuestra que la plusvalía real es inferior a la resultante del método de estimación objetiva, se podrá aplicar la real.

Cuando haya suelo y construcción, para obtener la plusvalía real del suelo, se aplicará la proporción que representa el valor catastral del suelo sobre el valor catastral total.

SUPUESTO DE NO SUJECIÓN:

Para los casos en que haya habido una inexistencia de incremento de valor de los terrenos, será el contribuyente el encargado de acreditar la inexistencia de dicho incremento.

Deberá declarar la transmisión y aportar los títulos que documenten la transmisión y adquisición.

Los Ayuntamientos podrán de oficio comprobar el valor. Para determinar el aplicable, se tomará el mayor entre el declarado y el comprobado.

TRIBUTACIÓN DE LAS PLUSVALIAS GENERADAS EN MENOS DE UN AÑO:

Finalmente, como última novedad, se gravarán también las plusvalías generadas en menos de un año, es decir, las que se producen cuando entre la fecha de adquisición y de transmisión ha transcurrido menos de un año y que, por tanto, pueden tener un carácter más especulativo.

Todas estas modificaciones entran en vigor desde hoy, 10 de noviembre de 2021, aplicándose los coeficientes de este Decreto hasta la publicación de las respectivas Ordenanzas Fiscales de cada Ayuntamiento, los cuales tienen el plazo máximo de 6 meses para adecuar sus propias normativas.

Para cualquier cuestión al respecto, rogamos contacten con Irma Riera, al tel. 971214616.

Cordialmente,

Irma Riera.

DECLARACIÓN DE INCONSTITUCIONALIDAD DE LA PLUSVALÍA MUNICIPALApreciado cliente:

Nos dirigimos a ustedes en relación a la publicación en los medios de comunicación, la pasada semana, del fallo de la Sentencia del Pleno del Tribunal Constitucional por la que se declara la inconstitucionalidad de los artículos que regulan la determinación de la Base Imponible del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (plusvalía municipal); cabe decir que este despacho todavía no puede pronunciarse sobre el Fallo de dicha Sentencia, debido a que el contenido íntegro de la misma no se encuentra publicada en el Boletín Oficial del Estado.

A continuación, se transcribe el Fallo de la Sentencia en cuestión, que ha sido publicado en los medios:

“En atención a todo lo expuesto, el Tribunal Constitucional, por la autoridad que le confiere la Constitución de la Nación española, ha decidido estimar la cuestión de inconstitucionalidad núm. 4433-2020, promovida por la Sala de lo ContenciosoAdministrativo del Tribunal Superior de Justicia de Andalucía, Ceuta y Melilla, con sede en Málaga y, en consecuencia, declarar la inconstitucionalidad y nulidad de los arts. 107.1, segundo párrafo, 107.2.a) y 107.4 del texto refundido de la Ley reguladora de las haciendas locales, aprobado por el Real Decreto Legislativo 2/2004, de 5 de marzo, en los términos previstos en el fundamento jurídico 6.”

Con todo ello, rogamos que, si en los últimos cuatro años ha realizado alguna transmisión de un bien inmueble con naturaleza urbana, y desea reclamar para instar la recuperación de la plusvalía municipal satisfecha, nos los comunique vía email a la persona del despacho con la que habitualmente contacte, a efectos de analizar el procedimiento y actuación jurídica que se debe llevar a cabo.

Sin tener a nuestra disposición el contenido íntegro de la Sentencia habrá que decidir el procedimiento a seguir, a fin de intentar interrumpir la posible prescripción o eliminación de la posibilidad de reclamación.

Cordialmente,

Irma Riera.

LEY 11/2021 DE PREVENCIÓN Y LUCHA CONTRA EL FRAUDE FISCAL: IRPF, PAGOS EN EFECTIVO Y OTRAS MEDIDASApreciado cliente:

En la presente circular desarrollamos las modificaciones introducidas en la Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal, en el ámbito del IRPF, pagos en efectivo y otras materias:

- Seguros de vida en los que el tomador asume el riesgo de la inversión.

- Reducción de los rendimientos del capital inmobiliario por arrendamiento destinado a vivienda habitual.

- Transmisiones de bienes a título lucrativo derivadas de contratos o pactos sucesorios con efectos presentes.

- Nuevas obligaciones de información relativas a monedas virtuales.

- Imputación de rentas en el régimen de transparencia fiscal internacional.

- Tributación de los socios o partícipes de las instituciones de inversión colectiva.

- Deducciones en el IRPF por obras de mejora de la eficiencia energética de viviendas.

- Valor de mercado en lugar de valor real.

- Limitación de los pagos en efectivo.

Atentamente,

Irma Riera.

- Seguros de vida en los que el tomador asume el riesgo de la inversión

En estos contratos el tomador debe imputar anualmente, como rendimiento del capital mobiliario en el IRPF, la diferencia entre el valor liquidativo de los activos afectos a la póliza, al inicio y al final del periodo impositivo.

La modificación consiste, únicamente, en la actualización (con efectos a 11/07/2021) de las normas aplicables a las entidades aseguradoras.

- Reducción de los rendimientos del capital inmobiliario por arrendamiento destinado a vivienda habitual

Con efectos desde el 11/07/2021, se establece que la reducción del 60% sobre los rendimientos netos positivos solo será aplicable en una autoliquidación de IRPF presentada (en plazo, extemporánea, complementaria,…) antes de que se haya iniciado un procedimiento de verificación de datos, de comprobación limitada o de inspección que incluya en su objeto la comprobación de tales rendimientos.

En ningún caso resultará de aplicación la reducción respecto de ingresos no incluidos o de gastos indebidamente deducidos, que se regularicen en alguno de estos procedimientos.

- Transmisiones de bienes a título lucrativo derivadas de contratos o pactos sucesorios con efectos presentes

Con efectos desde el 11/07/2021, se establece que, en las adquisiciones lucrativas derivadas de contratos o pactos sucesorios, el beneficiario de las adquisiciones que transmita los bienes adquiridos antes de cinco años desde la celebración del pacto, o del fallecimiento del causante (si fuera anterior), se subrogará en la posición del donante, respecto al valor y fecha de adquisición, cuando este valor fuera inferior al que resulte de la aplicación de las normas del Impuesto sobre Sucesiones y Donaciones.

De esta forma, se impide una actualización de los valores y fechas de adquisición del elemento adquirido que provocaría una menor tributación en IRPF que si el bien hubiera sido transmitido directamente a un tercero por el titular original.

- Nuevas obligaciones de información relativas a monedas virtuales (con efectos 11/07/2021)

- Quienes proporcionen servicios en nombre de terceros para salvaguardar claves criptográficas privadas, deberán informar de los saldos de cada moneda así como la identificación de los titulares.

- Quienes proporciones servicios de cambio entre monedas virtuales y dinero en curso legal, deberán informar de las operaciones de adquisición y transmisión relativa a monedas virtuales, así como los cobros y pagos, presentando una relación de los intervinientes.

- Las obligaciones anteriormente descritas se extenderán a quienes realicen ofertas iniciales de nuevas monedas virtuales.

- Imputación de rentas en el régimen de transparencia fiscal internacional

Con efectos a partir del 11 de julio de 2021. Modificaciones respecto a la redacción anterior:

Se incluyen dos nuevas categorías de rentas pasivas susceptibles de integración en la base imponible del IRPF, no contempladas con anterioridad:

g) Actividades de seguros, crediticias, operaciones de arrendamiento financiero y otras actividades financieras, salvo que se trate de rentas obtenidas en el ejercicio de actividades económicas.

h) Operaciones sobre bienes y servicios realizados con personas o entidades vinculadas, en las que la entidad no residente o establecimiento añade un valor económico escaso o nulo.

Se modifica el límite de no incluir la renta positiva cuando, al menos 2/3 (antes ½) de los ingresos deriven de las actividades crediticias, financieras, aseguradoras o de prestación de servicios realizadas por la entidad no residente que procedan de operaciones efectuadas con personas o entidades no vinculadas, en el sentido del art. 18 de la Ley del Impuesto sobre Sociedades.

Se elimina un supuesto de no imputación de dividendos y rentas procedentes de la transmisión de valores, cuando se cumplieran ciertos requisitos.

Se amplía la exclusión de imputación de rentas en el régimen de trasparencia fiscal internacional cuando la Entidad no residente en territorio español sea residente en otro Estado miembro de la UE o forme parte del Acuerdo del EEE, siempre que acredite que su constitución y operativa responde a motivos económicos válidos y que realiza actividades económicas.

- Tributación de los socios o partícipes de las instituciones de inversión colectiva

Con efectos a partir del 1 de enero de 2022, se iguala el tratamiento de las inversiones en fondos y sociedades de inversión cotizados que cotizan en bolsas extranjeras con la de fondos y sociedades de inversión cotizados que cotizan en la bolsa española: las ganancias patrimoniales obtenidas por su transmisión tributarán, con independencia de su reinversión o no en otras participaciones en otra IIC.

No obstante, se establece un régimen transitorio que permite aplicar el régimen de neutralidad fiscal a los ETF (fondos cotizados) que cotizan en bolsa extranjera adquiridos con anterioridad a 1 de enero de 2022, siempre que la reinversión no se destine a la adquisición de otros ETF.

- Deducciones en el IRPF por obras de mejora de la eficiencia energética de viviendas

Se introducen tres nuevas deducciones temporales, aplicables sobre las cantidades invertidas en obras de rehabilitación que contribuyan a alcanzar determinadas mejoras de la eficiencia energética de la vivienda habitual o arrendada para su uso como vivienda.

Se requiere que las cantidades que dan derecho a la deducción sean satisfechas a las personas o entidades que realicen las obras mediante tarjeta de crédito débito, transferencia bancaria, cheque nominativo o ingreso a cuenta en entidad de crédito.

1ª Deducción:

- Importe: 20% de las cantidades satisfechas por obras realizadas a partir del 6/10/2021 y hasta el 31/12/2022 para la reducción de la demanda de calefacción y refrigeración de la vivienda habitual u otra vivienda de alquiler o en expectativa de alquiler (siempre que se alquile antes del 31/12/2023).

- Base máxima deducción: 5.000 euros anuales.

- Siempre que las obras realizadas contribuyan a una reducción de al menos un 7% en la demanda de calefacción y refrigeración.

- No aplica la deducción si las obras se realizan en parte de la vivienda afecta a actividad económica, plazas de garajes, trasteros y otros elementos análogos.

- Momento práctica de la deducción: Periodo impositivo en el que se expida el certificado de eficiencia energética (antes de 1/01/2023).

2ª Deducción:

- Importe: 40% de las cantidades satisfechas por obras realizadas a partir del 6/10/2021 y hasta el 31/12/2022 para la mejora en el consumo de energía primaria no renovable de la vivienda habitual u otra vivienda de alquiler o en expectativa de alquiler (siempre que se alquile antes del 31/12/2023).

- Base máxima deducción: 7.500 euros anuales.

- Siempre que las obras realizadas contribuyan a una reducción de al menos un 30% del consumo de energía primaria no renovable.

- No aplica la deducción si las obras se realizan en parte de la vivienda afecta a actividad económica, plazas de garajes, trasteros y otros elementos análogos.

- Momento práctica de la deducción: Periodo impositivo en el que se expida el certificado de eficiencia energética (antes de 1/01/2023).

3ª Deducción:

- Importe: 60% de las cantidades satisfechas por el titular de la vivienda ubicada en edificio de uso predominantemente residencial por obras de rehabilitación energéticas realizadas a partir del 6/10/2021 y hasta el 31/12/2022 hasta un máximo de inversión de 15.000 euros. (base máxima acumulada en tres años).

- Base máxima deducción: 5.000 euros anuales. Las cantidades no deducidas por exceder de la base máxima anual podrán deducirse, con el mismo limite, en los 4 ejercicios siguientes.

- Obras en las que se obtenga una mejora de la eficiencia energética del conjunto del edificio en el que se ubica.

- Se asimilarán a viviendas las plazas de garaje y trasteros que se hubieran adquirido con estas.

- Momento práctica de la deducción: La deducción se practicará en los periodos impositivos 2021, 2022 y 2023 en relación con las cantidades satisfechas en cada uno de ellos.

- Valor de mercado en lugar de valor real

Se elimina la referencia al valor real y se sustituye por el concepto de valor de mercado, el cual se define como el “precio más probable por el cual podría venderse, entre partes independientes, un bien libre de cargas”. Tratándose de bienes inmuebles, los valores netos contables se sustituirán por los valores que deban operar como base imponible en cada impuesto de acuerdo con lo dispuesto en la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

- Limitación de los pagos en efectivo

Con efectos 11 de Julio de 2021, el límite cuando alguna de las partes intervinientes actúe en calidad de empresario o profesional, se establece en 1.000 euros o su contravalor en moneda extranjera (antes eran 2.500 euros).

El importe será de 10.000 euros o su contravalor en moneda extranjera, cuando el pagador sea una persona física que justifique que no tiene domicilio fiscal en España y no actúe en calidad de empresario o profesional (antes eran 15.000 euros).

La base de la sanción será la cuantía pagada en efectivo en las operaciones de importe igual o superior a 1.000 euros o 10.000 euros, o su contravalor en moneda extranjera.

La sanción consistirá en una multa pecuniaria proporcional al 25% de la base de la sanción.

Se establece una reducción del 50% de la sanción siempre y cuando se produzca el pago de la sanción en cualquier momento posterior a la propuesta de sanción pero con carácter previo a la notificación de la resolución definitiva.

El plazo de duración del procedimiento pasa a ser de tres a seis meses.

LEY 11/2021 DE PREVENCIÓN Y LUCHA CONTRA EL FRAUDE FISCAL: MEDIDAS EN EL ÁMBITO DEL IVAApreciado cliente:

En la presente circular desarrollamos las modificaciones introducidas en la Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal, en el ámbito del IVA.

Atentamente,

Irma Riera.

- Régimen especial del grupo de entidades

Con efectos 11 de julio de 2021, se matiza que la entidad dominante será sujeta infractora por los incumplimientos de las obligaciones derivadas del ingreso de la deuda tributaria, de la solicitud de compensación o de la devolución resultante de la declaración-liquidación agregada, siendo responsable de la veracidad y exactitud de los importes y calificaciones consignadas por las entidades dependientes que se integran en dicha declaración. Las demás entidades que apliquen el régimen especial del grupo de entidades responderán solidariamente del pago de estas sanciones.

- Régimen económico Fiscal de Canarias

Se tipifica como como infracción tributaria grave el retraso o incumplimiento de la llevanza de los libros registros del IGIC a través de la sede electrónica Agencia Tributaria Canaria mediante el suministro de los registros de facturación. La sanción consistirá en una multa pecuniaria proporcional de un 0,5% del importe de la factura objeto de registro, con un mínimo trimestral de 300 euros y un máximo de 6.000,00 euros, equiparando dicha cantidad al régimen sancionador por retraso en la llevanza de los libros registros a través del SII aplicable en el Territorio de Aplicación del IVA (TAI)

Se introducen modificaciones en materia de responsabilidad tributaria en el ámbito de las liquidaciones aduaneras (se extiende el supuesto de responsabilidad subsidiaria del pago de la deuda tributaria que alcanza a quien ostente la titularidad de los depósitos distintos de los aduaneros).

- Responsable del impuesto

Con efectos 11 de julio de 2021, se actualiza el supuesto de responsabilidad subsidiaria del pago del IVA, definido actualmente para los agentes de aduanas, que ahora será de aplicación a las personas o entidades que actúen en nombre y por cuenta del importador.

- Régimen de depósito distinto de los aduaneros. Responsabilidad subsidiaria

Con efectos 11 de julio de 2021, se extiende el supuesto de responsabilidad subsidiaria del pago de la deuda tributaria que alcanza a quien ostente la titularidad de los depósitos distintos de los aduaneros correspondiente a la salida o abandono de los bienes objeto de Impuestos Especiales de estos depósitos. No obstante, tratándose de productos objeto de los Impuestos sobre el Alcohol y las Bebidas Derivadas o sobre Hidrocarburos, esta responsabilidad no será exigible a quien ostente la titularidad del depósito cuando la salida o el abandono de los bienes se haya realizado por una persona o entidad autorizada al efecto que conste en el registro de extractores de estos productos, registro administrativo donde deben inscribirse dichas personas o entidades, que se crea con dichos efectos.